Vea también

05.12.2024 12:41 PM

05.12.2024 12:41 PMEl miércoles, toda la atención de los inversores estuvo centrada en la divulgación de datos estadísticos de Estados Unidos, los cuales fueron ambiguos en su contenido y efecto en los mercados, pero en general reforzaron la confianza de los inversores en que la Reserva Federal, en su reunión de diciembre, reducirá la tasa de interés clave en un cuarto de punto porcentual. Al momento de escribir este artículo, los futuros sobre las tasas de los fondos federales reflejan una probabilidad del 77,5 % de este evento, más alta que antes del día de ayer.

¿Qué sucedió?

El informe de empleo de ADP mostró una desaceleración en el crecimiento de nuevos puestos de trabajo, alcanzando 146,000 frente a un pronóstico de 166,000 en noviembre, además de una revisión a la baja del dato de octubre, de 233,000 a 184,000. También fueron débiles los datos del índice PMI del sector servicios para el mes pasado. El índice subió menos de lo esperado, alcanzando 56,1 puntos frente a un pronóstico de 57,0, aunque por encima del valor de octubre de 55,0 puntos. Algo similar ocurrió con los datos de los pedidos industriales, que mostraron un crecimiento menor al esperado, pero aún superior al del mes anterior.

El mayor factor de decepción fueron las cifras del índice de gestores de compras del sector no manufacturero del Instituto de Gestión de Suministros (ISM), que en noviembre cayó a 52,1 puntos desde los 56,0 de octubre. Los participantes del mercado interpretaron estos datos como una buena justificación para que la Reserva Federal reduzca las tasas en su última reunión del año, lo que incrementó las expectativas de dicha decisión. Como resultado, los índices bursátiles estadounidenses volvieron a subir y los rendimientos de los bonos del Tesoro disminuyeron.

Sin embargo, esta "miel" vino con una gran "gota de alquitrán". Nos referimos, por supuesto, al discurso de Jerome Powell al final de la sesión de trading en Estados Unidos. El contenido principal de su discurso fue que el banco central no se apresurará a reducir las tasas de interés, citando un crecimiento más fuerte de lo esperado, la resiliencia del mercado laboral y la persistencia de presiones inflacionarias.

Esta noticia fue un balde de agua fría para los participantes del mercado. Comenzaron a surgir opiniones de que es probable que la Reserva Federal reduzca la tasa el 18 de diciembre por última vez en este ciclo económico y haga una pausa en 2025. Cabe recordar que hice esta predicción el mes pasado al observar la dinámica de los indicadores macroeconómicos de EE. UU. y los discursos de Powell. Mi opinión al respecto, así como su justificación, se puede encontrar en artículos anteriores.

¿Por qué el dólar está cayendo si la probabilidad de una reducción de tasas este mes ha aumentado?

Esto se debe a que los mercados ya habían descontado esta decisión probable de la Reserva Federal en los precios de los activos. Ahora, si el informe de empleo del Departamento de Trabajo, que se publicará el viernes, supera las expectativas, el dólar podría recibir un buen impulso, respaldado tanto por datos locales positivos como por una disminución de la probabilidad de que la Reserva Federal continúe reduciendo las tasas de interés.

Evaluando el panorama general, creo que la realización de este escenario es el más probable.

Pronóstico del día:

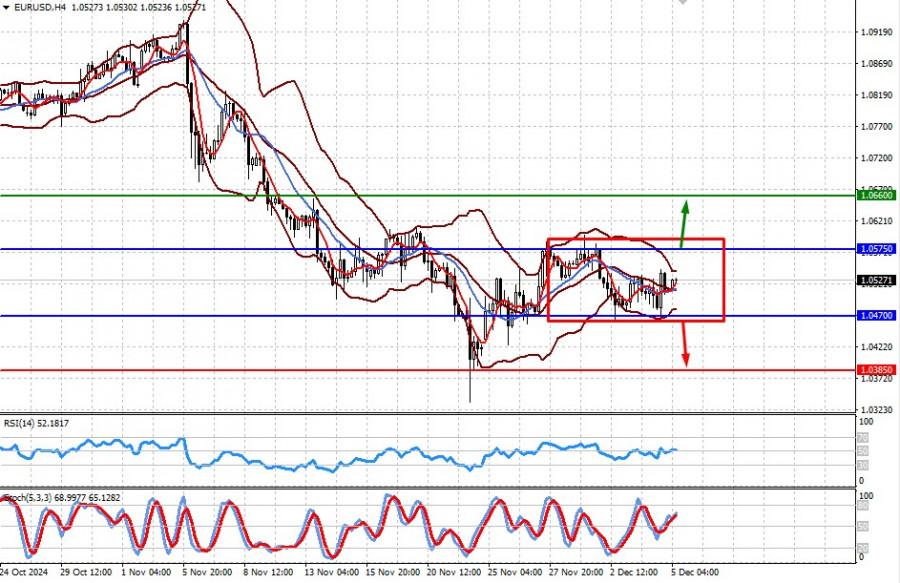

EUR/USD

El par EUR/USD se consolida en el rango 1,0470–1,0575. Es probable que permanezca en este rango hasta la publicación del informe de empleo de Estados Unidos el viernes. Si la cifra de nuevos empleos supera las expectativas, el par podría estar bajo presión y caer hacia 1,0385. Por otro lado, si los datos muestran una disminución en el número de empleos, es probable que el par suba hacia 1,0660.

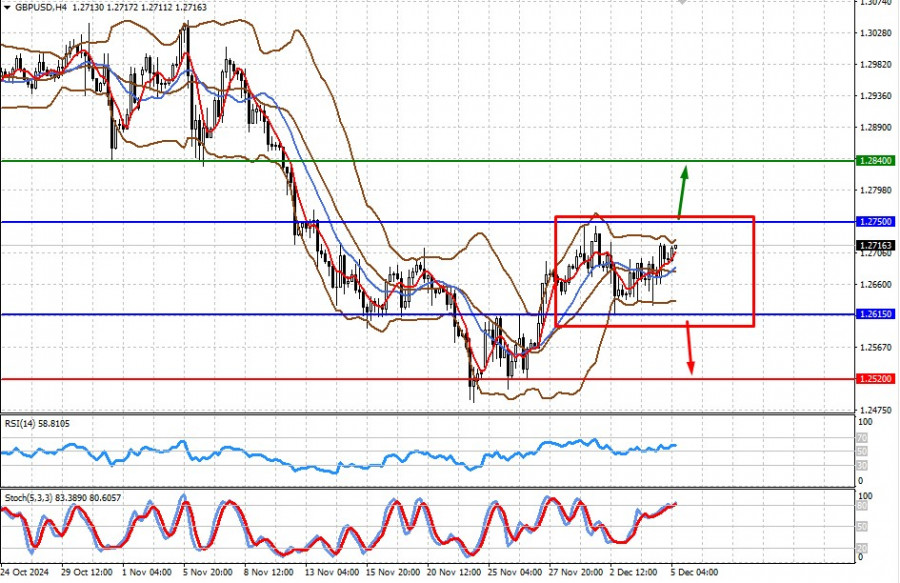

GBP/USD

El par GBP/USD también se consolida en el rango 1,2615–1,2750. Es probable que permanezca en este rango hasta la publicación del informe de empleo de Estados Unidos mañana. Si la cifra de nuevos empleos supera las expectativas, el par podría estar bajo presión y caer hacia 1,2520. Por otro lado, si los datos muestran una disminución en el número de empleos, es probable que el par suba hacia 1,2840.

You have already liked this post today

*El análisis de mercado publicado aquí tiene la finalidad de incrementar su conocimiento, más no darle instrucciones para realizar una operación.

El par de divisas GBP/USD volvió a cotizarse al alza el jueves, aunque hace unos días comenzó una especie de corrección bajista. El mercado incluso reaccionó a un informe débil

El par usd/jpy mantiene el potencial de un mayor crecimiento. El informe sobre el crecimiento del TCPI, que se publicará el viernes, o bien reforzará la tendencia alcista, o provocará

La intervención de ayer del gobernador del Banco de Inglaterra, Andrew Bailey, solo abordó parcialmente la economía del Reino Unido y sus perspectivas. Hablando durante una conferencia en la Universidad

Los precios del gas natural en Europa registraron un fuerte repunte debido a un ataque contra una estación de bombeo inactiva en la región de Kursk, Rusia. Según

Los mercados están en estado de confusión debido a la enorme cantidad de noticias negativas que se ciernen sobre ellos sin un final claro a la vista. En este contexto

El par de divisas GBP/USD el viernes "murió" definitivamente. En la ilustración a continuación se puede ver claramente que la volatilidad fue bastante alta en los primeros tres días

Gráfico Forex

versión web

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.